L’Autorité Marocaine du Marché des Capitaux (AMMC) a donné son visa ce 9 juin aux notes d’informations d’Attijariwafa bank et BMCE BOA pour l’émission d’emprunts obligataires subordonnés. La première veut lever 1,5 Md de dirhams remboursable in fine alors que la seconde lance un emprunt obligataire subordonné perpétuel, de gré à gré, avec mécanismes d’absorption des pertes et d’annulation du paiement des coupons, portant sur un maximum d’un milliard de dirhams.

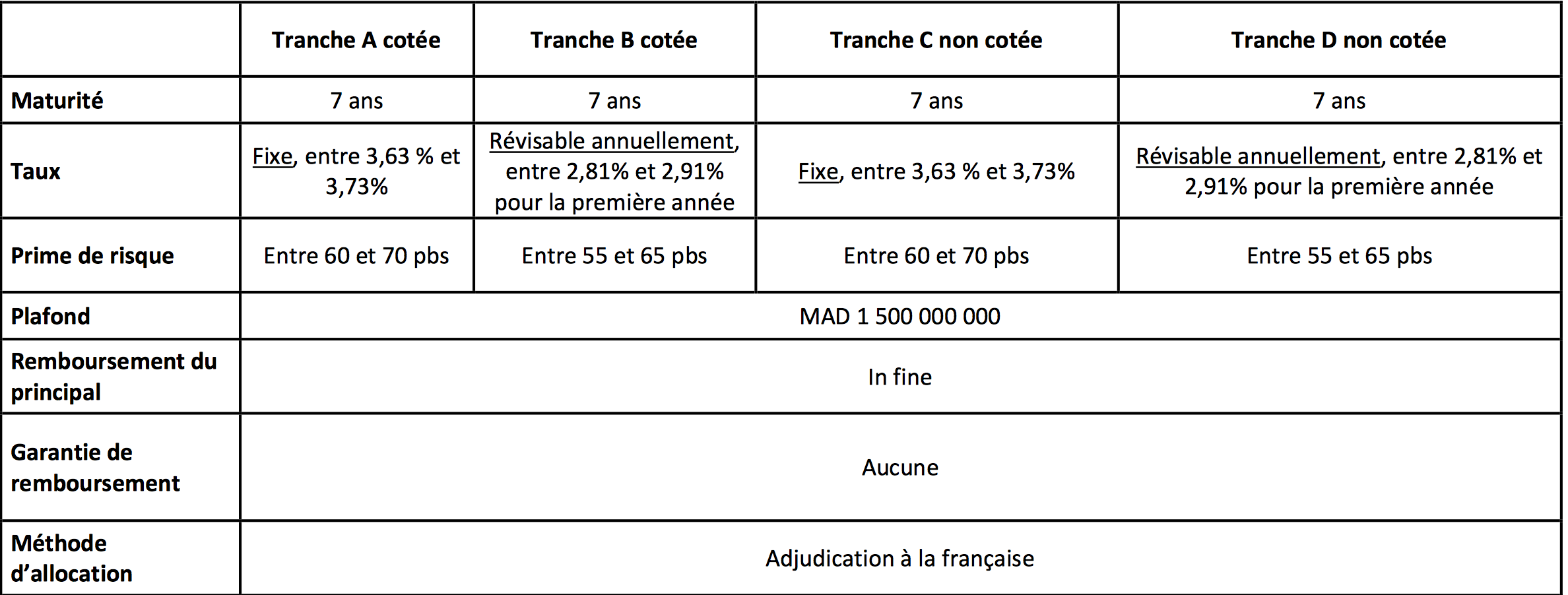

Caractéristiques de l’emprunt obligataire d’Attijariwafa bank

Source : AMMC.

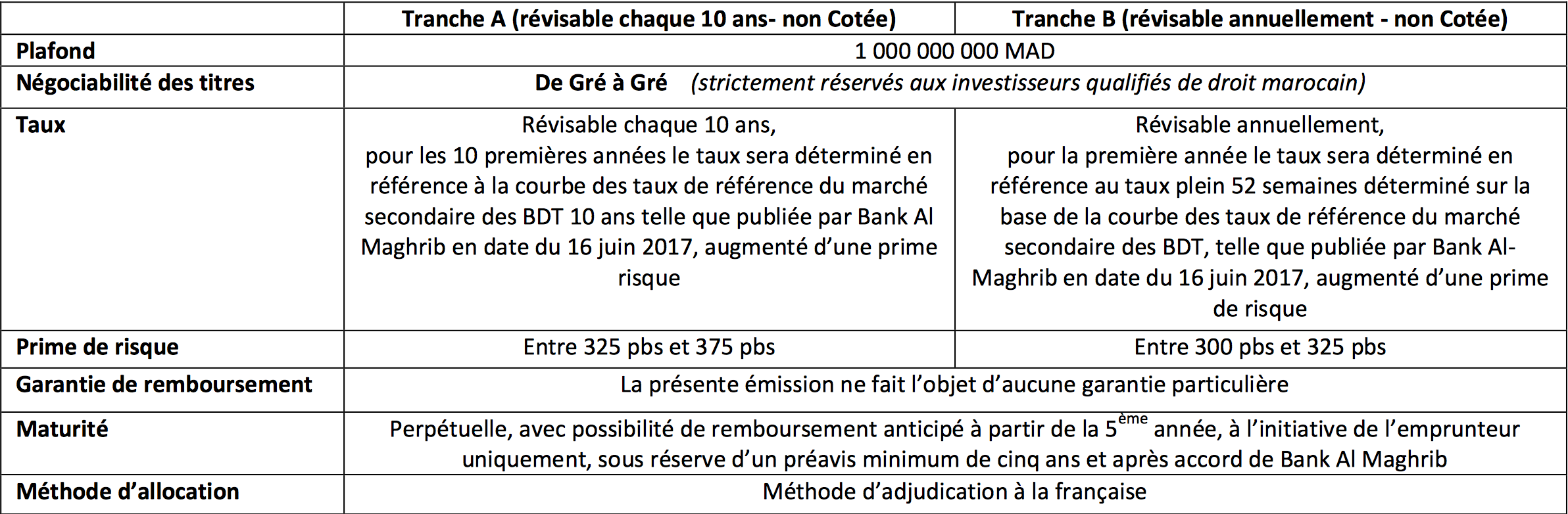

Caractéristiques de l’emprunt obligataire de BMCE BOA

Source : AMMC.

1,8 Md d’investissements prévus par Attijariwafa bank

Dans sa note d’informations rendue publique dans la soirée de vendredi, Attijariwafa bank explique que ces fonds serviront à renforcer les fonds propres réglementaires actuels et, par conséquent, renforcer le ratio de solvabilité d’Attijariwafa bank. La banque cherche également à financer son développement international et domestique. A noter que les fonds collectés à travers cette opération seront classés parmi les fonds propres de catégorie 2. Concrètement, la banque prévoit sur les deux prochains exercices de poursuivre ses objectifs stratégiques, en prévoyant un programme d’investissements de près de 1.80 Md de dirhams, qui s’étale sur la période 2017-2018. Ce programme concerne la création de nouvelles agences ainsi que l’aménagement de plusieurs agences et la mise à niveau de la sécurité et prévoit la modernisation des infrastructures informatiques.

BMCE BOA veut soutenir sa croissance

Pour sa part, le groupe BMCE BOA cherche à travers cette opération à renforcer les fonds propres réglementaires actuels et, par conséquent, renforcer le ratio sur fonds propres de catégorie 1 ainsi que le ratio de solvabilité de BMCE Bank of Africa. Financer les opérations courantes relatives à l’exercice de l’activité, financer le développement international et soutenir son plan de développement. Contrairement à Attijariwafa bank, ces fonds seront classés parmi les fonds propres additionnels de catégorie 1. La banque dit s’engager par ailleurs à poursuivre ses efforts de rationalisation des charges dans un contexte d’accroissement des effectifs pour accompagner le développement du réseau et le renforcement des fonctions régaliennes. La banque poursuivra également ses efforts en matière de recouvrement et d’assainissement du portefeuille des engagements pour contenir le coût du risque aussi bien au Maroc qu’à l’international.

Rappelons que BMCE BOA a procédé au renforcement de ses fonds propres en 2016, en émettant un montant de 2 milliards de dirhams additionnels en dettes subordonnées, en plus des trois émissions réalisées de 2 milliards de dirhams en 2015 et de 1 milliard de dirhams en janvier 2013, et en septembre 2014.

Avec boursenews