PARIS, 1er août (Reuters) – PSA a annoncé mardi la finalisation du rachat des activités automobiles d’Opel et de Vauxhall, ex-filiales européennes de General Motors, moins de six mois après l’officialisation de cette opération qui doit permettre au constructeur automobile français de changer rapidement d’échelle.

Le groupe sochalien a rappelé dans un communiqué que la transaction lui permettait de devenir le deuxième constructeur automobile européen, avec des ventes de plus de quatre millions de véhicules contre 3,1 millions actuellement. General Motors jette pour sa part l’éponge après son aventure sur le Vieux Continent pour se concentrer sur d’autres marchés.

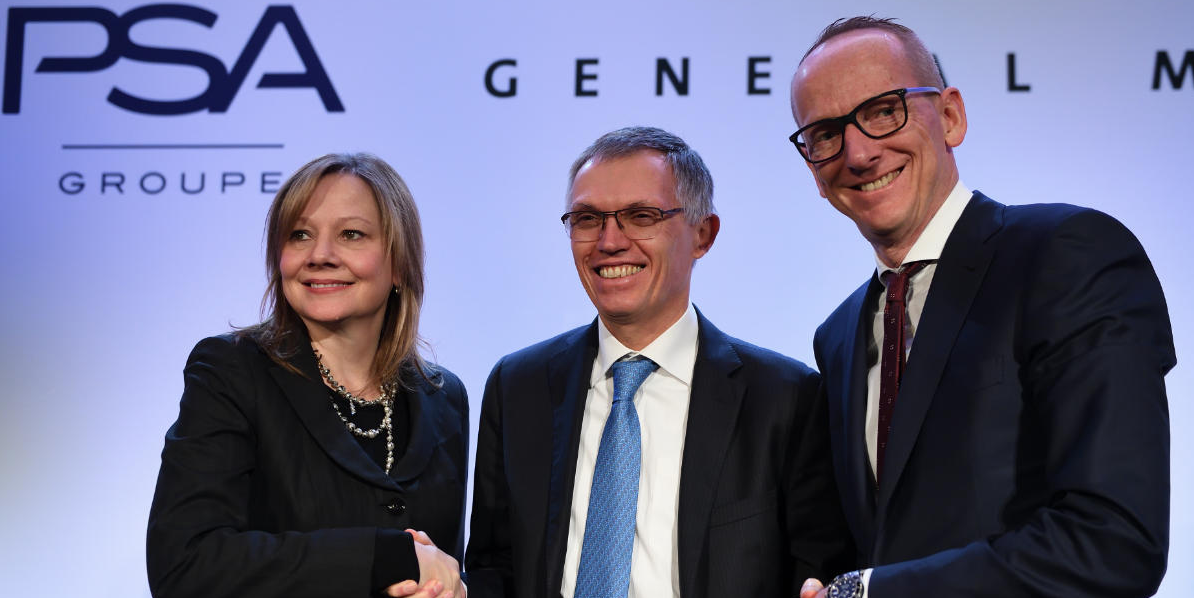

« Nous engageons aujourd’hui avec Opel et Vauxhall une nouvelle phase du développement du groupe PSA », déclare le président du directoire Carlos Tavares, cité dans le communiqué. « Ce projet est devenu une réalité en quelques mois seulement. »

PSA et GM ont obtenu début juillet le feu vert sans condition de la Commission européenne à la partie automobile de l’opération.

Le rachat des activités bancaires de GM Financial en Europe, conjointement par PSA et BNP Paribas, est de son côté toujours examiné par l’exécutif européen.

Dans son communiqué, PSA ajoute que ce rachat « interviendra au second semestre 2017 », comme prévu dans le calendrier initial. Un porte-parole du groupe a précisé s’attendre à un closing possible à l’automne. MANAGEMENT ALLÉGÉ POUR OPEL

L’opération doit coûter en tout à PSA 1,78 milliard d’euros, dont 1,13 milliard en numéraire. Les activités de conception et de production automobiles sont valorisées 1,3 milliard d’euros, et la partie de la banque reprise par PSA représente un investissement de 0,46 milliard.

En ajoutant l’allemande Opel et la britannique Vauxhall à son portefeuille, PSA compte optimiser encore mieux ses investissements technologiques puisqu’ils serviront désormais aux modèles de cinq marques au lieu de trois.

Le groupe va aussi s’atteler au redressement d’Opel, en perte régulière depuis 16 ans, avec l’annonce d’ici 100 jours d’un plan de redressement inspiré de celui de PSA. L’objectif est de générer un free cash flow opérationnel positif d’ici 2020 et d’atteindre une marge opérationnelle de 2% à cet horizon, puis de 6% en 2026.

Opel a annoncé parallèlement une nouvelle équipe de direction sous la houlette du nouveau patron de la filiale, Michael Lohscheller, placé directement sous l’autorité de Carlos Tavares.

Deux dirigeants de PSA font notamment leur entrée : Rémi Girardon, actuel directeur de la stratégie industrielle, devient directeur industriel d’Opel/Vauxhall, tandis que Philippe de Rovira, actuellement directeur du contrôle de gestion du groupe français, est nommé directeur financier de la nouvelle filiale.

La gouvernance complète sera détaillée d’ici le salon de l’automobile de Francfort, qui commence le 12 septembre.

Opel a dit prévoir une structure de management « bien allégée » pour piloter la recherche d’économies d’échelle et de synergies dans les achats, les fabrications et la R&D, estimées à terme à 1,7 milliard d’euros.

Avec sa nouvelle filiale, PSA dépasse le cap des 200.000 salariés. Il reprend aussi les six usines de montage d’Opel/Vauxhall, qui viendront s’ajouter à ses dix sites d’assemblage, dont la moitié en France.

Le groupe français va également reprendre cinq usines de pièces détachées et le centre d’ingénierie de Rüsselsheim, en Allemagne. En revanche, le centre d’ingénierie de Turin, en Italie, reste dans le giron de GM.